Comment rédiger un business plan convaincant?

10 Leçons pour lever des fonds – Leçon N°7

Les principaux documents utilisés dans une levée de fonds sont les suivants :

- Le pitch deck: document de format powerpoint, qui sert à la fois de support écrit pour la présélection des réseaux de business angels et de support oral, quand vous pitchez devant les investisseurs. Voir l’article …..METTRE UN RENVOI VERS L’ARTICLE NUMERO 3

- Le plan d’affaires rédigé, document de format word d’une vingtaine de pages, qui approfondit les points mentionnés dans le pitch deck et donne des précisions sur l’historique de la startup, la vision des fondateurs et leur stratégie, et qui détaille les plans d’action qu’ils vont mettre en place pour atteindre leurs objectifs.

- La note de valorisation: qui détermine la valeur de la startup et par voie de conséquence, le prix que les investisseurs paieront pour prendre un part du capital. Voir l’article….RENVOYER VERS L’ARTICLE NUMERO 4. La note de valorisation n’est pas demandée par tous les investisseurs. Pouvoir en fournir une est toutefois un atout, si toutefois, bien sûr, elle permet de démontrer la pertinence de la valorisation que vous demandez.

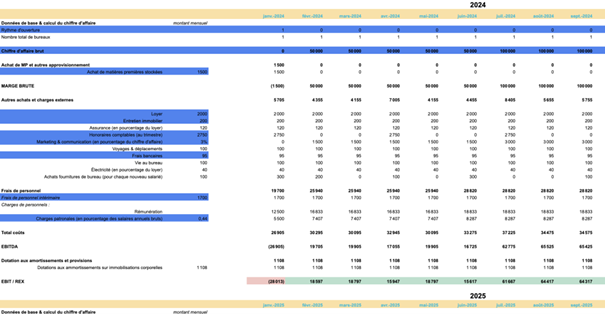

- Le Business Plan chiffré: qui traduit en chiffres les projections financières à court et moyen terme de la startup. Le Business Plan (BP) est demandé par tous les investisseurs dès le début du process de sélection, en même temps ou juste après la remise du pitch deck.

1. Qu’est-ce qu’un Business Plan ?

Le Business Plan (qu’on appelle aussi Business Plan chiffré, pour le différencier du plan d’affaires rédigé, quelquefois appelé Business Plan rédigé) est un document de format excel, qui détaille, sur un période de 3 à 5 ans, les projections financières de l’entreprise.

C’est la traduction en chiffres de votre vision stratégique.

Ce document est indispensable pour lever des fonds, car il est demandé par tous les investisseurs.

Il leur permet de valider qu’il y a bien un marché à fort potentiel pour votre activité, que votre modèle économique est pérenne et que les plans d’action que vous avez mis en place dans tous les domaines (humains, financiers et techniques), pour atteindre vos objectifs, sont pertinents.

2. A quoi sert un Business Plan ?

Le Business Plan permet aux investisseurs de comprendre quels sont vos objectifs financiers et quels moyens vous allez mettre en œuvre pour les atteindre.

Outre son utilité dans les levées de fonds, le Business Plan est aussi un outil de réflexion et de décision pour le porteur de projet. Construire un Business Plan oblige à structurer ses idées et amène souvent à réajuster ses objectifs et les moyens mis en œuvre pour les atteindre.

Il lui permet de voir où en est la startup par rapport à ses objectifs et de prévoir en amont les besoins de financements, les éventuelles impasses de trésorerie, à court et à moyen terme. Il lui permet d’anticiper ses coûts et ses revenus.

C’est un outil de pilotage pour toute l’entreprise, aussi bien pour le dirigeant, que pour ses équipes.

C’est aussi pour le dirigeant un outil de communication avec les salariés de l’entreprise, les potentiels partenaires, les banquiers, les fournisseurs,…etc. Il sera nécessaire également lors d’opérations de cession/acquisition et de toute opération de prise de participation ou de croissance externe (hors levées de fonds).

Montrer que l’entreprise a des objectifs clairs rassure l’ensemble des parties prenantes et aide les salariés à trouver un sens à leur travail.

Pour ces raisons, il est important que le Business Plan soit remis à jour régulièrement tout au long de la vie de l’entreprise.

3. Comment construire un Business Plan ?

La plupart des business plans sont établis sur un tableur excel. Vous trouverez sur internet de multiples exemples de trames de business plans, que vous n’aurez plus qu’à remplir.

Il existe aussi des logiciels spécifiques tels que LivePlan, QuickBooks et Business Plan Pro.

Si vous avez un expert-comptable, il peut être judicieux que ce soit lui qui l’établisse, puisqu’il connaît l’historique comptable de l’entreprise et sera à même de réaliser des projections financières fiables. Il vous suffira ensuite de compléter ces prévisions en ajoutant les revenus et dépenses correspondant à des évolutions futures dont il n’a pas connaissance.

En pratique, si vous établissez vous-même de business plan, commencez par noter toutes les données dont vous avez besoin : hypothèses de prix de vente et de quantités vendues, charges variables, charges fixes.

Etablissez ensuite les prévisions financières.

Si vous avez plusieurs activités, prévoyez une ligne de chiffre d’affaires par activité, de façon à pouvoir apporter des modifications aux paramètres d’une activité ou l’autre, en fonction de l’évolution du marché et de votre stratégie.

Veillez à ce que votre Business Plan soit facilement modifiable. Pour cela, prévoyez des onglets distincts pour vos hypothèses de coûts et de quantités, et rentrez des formules de calculs dans l’onglet BP. Vous pourrez ainsi ajuster vos chiffres au fur et à mesure de l’évolution de votre activité et de la situation du marché.

4. Faut-il faire plusieurs versions ?

L’établissement de projections financières est souvent difficile dans un startup, faute d’historique suffisant. Dans une startup en préseed, le dirigeant n’a pas de données comptables auxquelles se référer. Il doit donc faire beaucoup d’hypothèses ; d’où l’intérêt de construire plusieurs scénarios.

Il est courant, quand on établit un business de faire 2 ou 3 hypothèses d’activité : une hypothèse réaliste, une hypothèse pessimiste (worse case scenario) et éventuellement, une hypothèse optimiste.

Je vous recommande de prévoir au moins une hypothèse pessimiste, en plus de l’hypothèse de base. Cet exercice vous sera utile, pour anticiper d’éventuelles difficultés dans le cas où les choses n’évolueraient comme vous le souhaitez. Cela vous incitera à chercher des solutions alternatives, un plan B, si le partenariat en cours de signature ne se fait pas pour une raison inattendue, ou bien si la levée de fonds n’aboutit pas et que vous vous trouvez devant une impasse de trésorerie, par exemple, parce que vous n’avez pas trouvé d’investisseurs ou que vous n’êtes pas d’accord avec eux sur les conditions de la levée.

Le worse case scenario est un excellent outil de pilotage, qui vous aidera à ne pas être pris au dépourvu si les choses ne se passent pas comme vous l’aviez imaginé et vous aidera à réagir plus efficacement au moment voulu.

5. Que cherchent les investisseurs dans un Business Plan ?

Vous entendrez souvent dire que les investisseurs recherchent des prévisions « réalistes et ambitieuses ». Bon d’accord, ce n’est pas toujours facile d’atteindre de résultat. Bien souvent, quand les prévisions sont réalistes, elles ne sont pas ambitieuses …

N’essayez pas pour autant de gonfler les chiffres juste pour rendre vos prévisions ambitieuses. Ce que vous écrivez doit être connecté à la réalité et ne pas être un pur produit de votre imagination.

Si vous êtes sur un marché de grande taille ou en forte croissance, vos prévisions pourront être à la fois réalistes et ambitieuses. Si vous êtes sur un marché de niche, ce sera plus difficile.

Ce qu’il est important de comprendre également, c’est que les investisseurs savent parfaitement que réaliser des projections financières au stade où vous en êtes, est difficile et que la probabilité que vous les réalisiez est faible.

De ce fait, ils vont davantage s’attacher à comprendre les hypothèses sur lesquelles vous avez basés vos chiffres que les chiffres proprement dits.

Réfléchissez bien à vos hypothèses d’activité et de coûts et entraînez-vous à les justifier par des arguments convaincants.

6. Comment traduire un compte de résultat en Business Plan ?

Votre expert-comptable vous a peut-être établi un compte de résultat prévisionnel. Dans ce cas, vous pouvez vous en servir pour construire votre Business Plan.

Pour passer d’un compte de résultat prévisionnel à des projections financières, il faut procéder de la façon suivante :

- Tenir compte du fait que les postes de revenus et dépenses sont HT dans un compte de résultat, alors que dans des projections financières, on prend en compte des décaissements et des encaissements, qui incluent toujours la TVA.

- Eliminer les lignes comptables qui n’ont pas d’impact sur la trésorerie. Il s’agit principalement des dotations et reprises d’amortissements et de provisions

- Prendre en compte la variation du besoin de fonds de roulement. Pour rappel, le besoin de fonds de roulement est la trésorerie dont vous avez besoin pour faire face aux opérations courantes. Pour simplifier, le BFR = Stocks + créances clients – dettes fournisseurs et dettes fiscales. Sauf cas particuliers où les fournisseurs sont payés après encaissement des créances clients (grande distribution par exemple), votre BFR ira en augmentant avec votre volume d’activité. Il faut donc en tenir compte dans votre projections financières

- Prendre en compte les investissements à réaliser pour pouvoir poursuivre l’exploitation (ce que les anglo-saxons appellent le CAPEX). Cela inclut les coûts de maintenance de l’outil de production et les investissements en nouveau matériel indispensables pour la poursuite de l’activité.

7. Les autres tableaux financiers

Outre le compte résultat prévisionnel et le Business Plan, il y a deux autres tableaux financiers assez similaires :

- Le plan de financement, très proche du Business Plan, a pour seul objectif principal de définir la façon dont les besoins de l’entreprise seront financés. Il n’a pas pour objet de présenter la vision stratégique de l’entreprise, ainsi que le fait le Business Plan.

- Les prévisions de trésorerie, qui est un tableau destiné à gérer la trésorerie à court terme (horizon maximum : 1 an).

8. Quelques erreurs courantes dans les Business Plans

- Postes manquants

- Un ou plusieurs postes importants ont été oubliés. Du coup le Business Plan est faussé. Pour éviter ce risque, vérifiez toujours que vous avez pris en compte toutes les charges et tous les produits. Si vous avez déjà un historique de coûts, comparez les postes pris en compte dans vos projections financières avec ceux qui apparaissent dans l’historique.

- La startup lève des fonds, pour pouvoir recruter du personnel, acheter des équipements,….. Le montant des fonds levés apparaît bien dans le projections financières, mais pas les dépenses pour lesquelles ces fonds sont levés.

- Erreurs dans l’appréciation des montants

- Les charges commerciales et de marketing sont sous-évaluées. En moyenne, les charges commerciales et de marketing représentent 20 à 30% (quelquefois davantage) du chiffre d’affaires d’une entreprise. Les BP montrent souvent une sous-évaluation de ces dépenses, alors qu’elles sont essentielles dans une startup qui lance une offre innovante.

- L’augmentation du chiffre d’affaires prévisionnel ne prend pas en compte de taux d’attrition. Les nouveaux contrats signés sont comptabilisés, mais les résiliations de contrats ne le sont pas.

- La sensibilité du modèle économique à une donnée sensible, que l’entreprise ne maîtrise pas, n’est pas prise en compte. Exemple : prix du remboursement par la sécurité sociale dans une medtech, dépendance d’une offre au prix du gazole,…

- Les prix de vente sont fixés en fonction des coûts ou des prix de la concurrence, sans réfléchir au prix que les utilisateurs sont prêts à payer, alors que pour une offre innovante, c’est le principal facteur à prendre en compte.

- Les encaissements clients sont comptabilisés à la date théorique d’encaissement des factures, alors que dans les faits, il y a en moyenne 15 jours de décalage, hors impayés totaux liés à des défaillances clients.

- Les honoraires à payer la première année sont sous-estimés : rédaction des statuts, dépôt des brevets, rédaction des contrats-types,….

- Le montant des assurances RcPro dans certains pays (Etats-Unis notamment) sont sous-estimés, lorsque la startup prévoit un développement à l’international.

- Les délais d’obtention des autorisations réglementaires : autorisation de mise sur le marché, marquage CE, remboursement par la Sécurité Sociale (pour la medtech), certification ANSSI (cybersécurité), certification ISO, etc… sont sous-évalués et le démarrage du chiffre d’affaires intervient plus tard que prévu, ce qui fragilise la startup.

Que vous leviez des fonds ou non, le Business Plan est un outil de pilotage stratégique irremplaçable. Il est facile à construire, sous réserve d’un peu de méthode, et si vous pensez à le mettre à jour régulièrement, il vous sera utile dans le pilotage au jour le jour de votre startup et à toutes les étapes clés de son développement.

Chantal Corbet

corbetassociés@gmail.com